En las dos reformas fiscales anteriores en México se han incluido adiciones, modificaciones y se han derogado algunas disposiciones fiscales. Estos cambios han entrado en vigor durante los últimos dos años.

Si bien estas modificaciones no han incluido un incremento en la tasa del ISR o en la tasa del IVA, ahora las autoridades fiscales mexicanas (SAT) cuentan con facultades adicionales, así como con mayores elementos para la verificación de la aplicación de las disposiciones fiscales.

No obstante, es importante señalar que el Gobierno Mexicano también ha incluido nuevas disposiciones fiscales con el fin de proporcionar ciertos beneficios para algunas industrias y regiones específicas en México.

Las principales modificaciones se resumen en la Tabla 1, a fin de que sean consideradas al hacer negocios en México a la luz de las nuevas disposiciones vigentes.

Tabla 1

Entrada en vigor |

Principales modificaciones |

Puntos relevantes |

1º de enero de 2019 |

Eliminación de la Compensación Universal de Impuestos |

Los contribuyentes ya no pueden compensar los saldos a favor de impuestos contra otros impuestos federales. Por ejemplo, cuando un contribuyente genera un saldo a favor del IVA, como quienes realizan actividades que están sujetas al 0% de IVA, (ej. venta de alimentos, medicinas) solo se puede recuperar solicitando la devolución del saldo a favor y no se puede compensar contra otros impuestos como se hacía anteriormente hasta 2018. |

1º de enero de 2019 |

Decreto mediante el cual se otorgan estímulos fiscales a los contribuyentes ubicados en la región fronteriza norte |

Se otorga una tasa preferencial de ISR del 20% (en lugar de 30%) y del 8% (en lugar de 16%) en IVA para ciertos contribuyentes específicos que se encuentran en la región fronteriza norte; mediante una modificación al decreto se concedió una prórroga hasta diciembre de 2024. |

9 de enero de 2019 |

Decreto mediante el cual se otorgan estímulos fiscales a accionistas que participaban en una sociedad antes de una Oferta Pública Inicial (IPO) |

El decreto permite a los accionistas fundadores, entre otros, aplicar el régimen especial (tasa del 10% sobre la ganancia, para personas físicas residentes en México y para residentes en el extranjero) de venta de acciones en bolsa, sujeto a ciertos requisitos, el cual será aplicable hasta diciembre de 2021. |

9 de diciembre de 2019 |

Tesis emitida por la Suprema Corte de Justicia de la Nación para considerar “fecha cierta” como un dato requerido para fines fiscales |

Los documentos legales deberán estar inscritos en el Registro Público de la Propiedad, o bien, notariados para que la fecha de ejecución se considere como fecha cierta para efectos fiscales. |

1º de enero de 2020 |

Reforma fiscal 2020 |

Entre otras modificaciones, se incluyeron las siguientes:

|

1º de enero de 2021 |

Decreto mediante el cual se otorgan estímulos fiscales a contribuyentes ubicados en la región fronteriza sur |

Otorga una tasa preferencial de ISR del 20% y del 8% en IVA para los contribuyentes ubicados en la región fronteriza sur, que estará vigente hasta diciembre 2024. |

1º de enero de 2021 |

Reforma Fiscal 2021 |

Entre otras modificaciones, se incluyeron las siguientes:

|

24 de abril de 2021 (vigente a partir del 2 de agosto de 2021, para efectos fiscales) |

Reforma Laboral 2021 |

Se prohíbe la subcontratación, permitiendo únicamente la contratación de servicios especializados o de obras especializadas que no formen parte del objeto social o de la actividad económica preponderante de la empresa contratante. Contribuyentes que paguen servicios especializados, deberán recabar información del prestador del servicio a fin de efectuar las deducciones conforme al ISR y acreditamiento del IVA. |

13 de junio de 2021 |

Tasas efectivas de ISR para Grandes Contribuyentes (son considerados Grandes Contribuyentes aquellos que tengan ingresos acumulables en su declaración anual de más de $1,517 millones de pesos, los bancos, empresas públicas, entre otros). |

El SAT publicó las tasas efectivas esperadas para ciertas actividades económicas. |

Como se puede observar en la Tabla 1, desde 2018, el Presidente Andrés Manuel López Obrador, el Congreso de la Unión y el SAT, han venido ajustando las disposiciones fiscales, principalmente para brindar herramientas adicionales a la autoridad para que pueda (i) ejercer sus facultades de comprobación para auditar a los contribuyentes y (ii) adecuar los medios de interpretación de las leyes.

Considerando las dos últimas modificaciones mencionadas en la Tabla 1, a continuación señalamos un análisis adicional de la tasa efectiva de ISR y algunas de las implicaciones fiscales de la reforma laboral debido a sus modificaciones recientes.

Tasa efectiva de ISR

En relación con la lista de tasas efectivas mencionada al final de la Tabla 1, la jefa del SAT ha mencionado que los grandes contribuyentes ahora tienen una métrica para revisar su situación fiscal en ejercicios anteriores.

La jefa del SAT ha expresado también que el SAT espera que las tasas efectivas publicadas para grandes contribuyentes fomenten la autocorrección, sin necesidad de auditorías, para facilitar el cumplimiento voluntario.

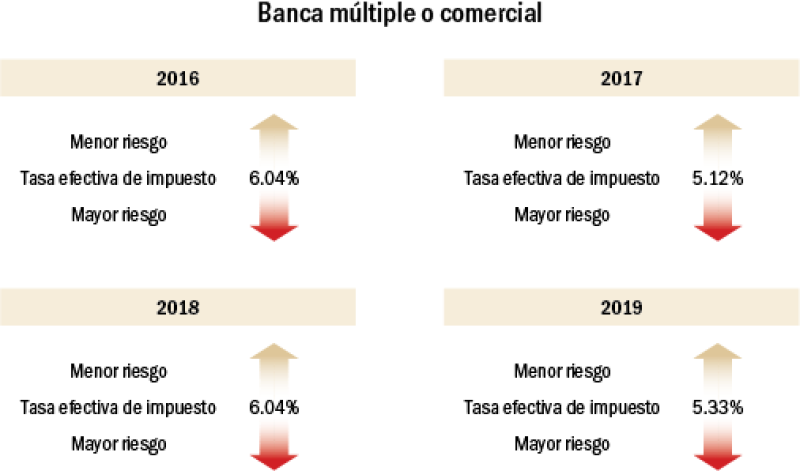

Como ejemplo, para una mejor comprensión, las tasas efectivas de ISR para el sistema bancario emitidas por el SAT, se muestran en la Gráfica 1.

Gráfica 1

En 2019 el SAT espera que los bancos hubieran contribuido efectivamente con un ISR de 5.33% o más en su declaración anual, que se determina restando de los ingresos acumulables obtenidos en el año fiscal, las deducciones autorizadas, la PTU y, en su caso disminuir las pérdidas fiscales pendientes de amortizar a una tasa del 30%; es decir, con estas cifras esperan un margen de utilidad fiscal del 17.77%.

Parece que, si la tasa efectiva de un banco fue inferior a las publicadas por el SAT, entonces el contribuyente deberá revisar su situación fiscal, para determinar la razón por la cual tuvo una tasa efectiva más baja.

Por lo tanto, si un contribuyente que tiene una tasa efectiva menor a las establecidas por el SAT, entonces dicho contribuyente podría estar sujeto a un proceso de auditoría, por lo que, si es el caso, deberá contar con la contabilidad y toda la documentación soporte a disposición del SAT con el fin de probar las razones por las cuales su tasa efectiva difiere de los determinados para su industria.

Aprovechamos para mencionar que las facultades de comprobación de las autoridades fiscales en México siguen siendo de cinco años por regla general, pudiendo ser de diez años en algunos casos, tales como cuando el contribuyente: no se haya inscrito en el registro federal de contribuyentes, no lleve contabilidad, así como de los años en los que el contribuyente no presente la declaración anual.

Reforma Laboral

Habrá efectos relevantes a observar en los grupos empresariales debido a la reforma laboral y el impacto correspondiente en sus impuestos declarados, ya que muchos grupos de empresas se han reestructurado para alinearse con la nueva normativa laboral, ya sea con fusiones o integración de personal; en consecuencia, en algunos casos, los cambios en el pago de impuestos de las empresas o grupos empresariales serán significativos.

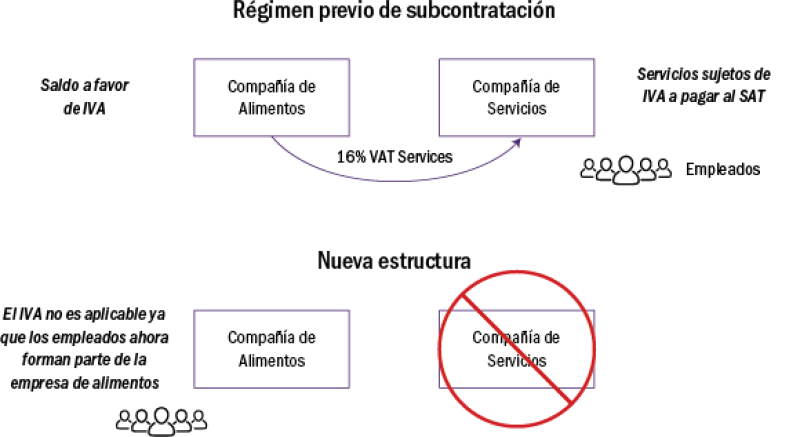

Para facilitar la comprensión, en la Gráfica 2 señalamos un ejemplo básico de una empresa que vende alimentos y algunas implicaciones fiscales generales esperadas debido a la reforma laboral.

Gráfica 2

Si consideramos la Gráfica 2, no se causará ni pagará IVA en momento alguno, sin embargo, se espera que la empresa que ahora tiene a los empleados pague contribuciones sociales para los empleados (anteriormente pagadas por la compañía de servicios).

También debemos recordar que los empleados son sujetos a la participación de las utilidades de las sociedades en un 10% de la utilidad fiscal de la compañía; dado que ahora serán parte de la empresa operadora, esto beneficiará a los empleados y no será un beneficio económico directo para el gobierno.

¿Qué se puede esperar en el Futuro?

El Paquete Económico para 2022 debe ser publicado en septiembre de 2021. Este será revisado por el Congreso de la Unión y estará vigente a partir de enero de 2022 (salvo disposiciones que sean pospuestas por artículos transitorios).

El 14 de junio de 2021, la jefa del SAT mencionó que el principal objetivo de la Reforma Fiscal 2022 es recaudar impuestos a través de modificaciones e incorporaciones de disposiciones fiscales para que los grandes contribuyentes aporten más.

Según cifras proporcionadas por la jefa del SAT, se espera auditar a 600 grandes contribuyentes, esto considerando que en México aproximadamente 12,000 empresas son consideradas como grandes contribuyentes.

En este sentido, creemos que se seguirán modificando las disposiciones fiscales para incorporar elementos que apoyen al SAT en la revisión, en sus procesos de auditorías y en la recaudación de impuestos a los grandes contribuyentes.

A la emisión del presente artículo, la jefa del SAT no ha manifestado si se pretende incrementar la base gravable, mediante el gravamen a los activos, el patrimonio, las herencias, como se ha implementado en otros países de América Latina, como Argentina, o proponiendo el gravamen a los alimentos de consumo, como se propuso recientemente en Colombia.

El tema de herencias y donaciones ha sido propuesto varias veces por el Congreso de la Unión en los últimos años; incluso la propia OCDE ya recomendó a México la incorporación de estos mecanismos.

Sin embargo, se espera que aún puedan existir cambios relevantes, los cuales no se conocerán hasta septiembre de 2021, cuando las propuestas sean entregadas al Congreso de la Unión para su discusión y aprobación.

Click here to read this article in English

Click here to read all the chapters from ITR's Mexico Special Focus

Antonio Vite |

|

|---|---|

|

Socio VCG Partners T: +55 6800 3965 Antonio Vite es socio de VCG Partners. Su experiencia incluye la prestación de asesoría fiscal en fusiones y adquisiciones, reestructuración de empresas y activos, captación de capital público y privado, en procesos de colocación de acciones, deuda, certificados de capital de desarrollo y certificados de fideicomisos inmobiliarios. Antonio ha asesorado a diversos fondos nacionales y extranjeros en su proceso de inversión, desde su estructuración, análisis de inversiones (due diligence), administración del portafolio y salida de proyectos. Ha asesorado proyectos en los sectores de infraestructura, energía y agricultura. Antonio es miembro del Colegio de Contadores Públicos de México y está certificado por el Instituto Mexicano de Contadores Públicos. |

Andrés Alvarado |

|

|---|---|

|

Asociado Senior VCG Partners T: +55 2728 9493 Andrés Alvarado es asociado senior de VCG Partners. Ha participado en diversos proyectos nacionales e internacionales para estructurar ventas y fusiones de empresas. En estos procesos ha estado involucrado en el análisis de la interpretación de los tratados internacionales celebrados por México con otros países. Andrés también ha asesorado proyectos de infraestructura y estructuración inmobiliaria para su desarrollo y comercialización, participando en procesos de colocación de certificados de capital de desarrollo, certificados de promoción de inversiones (CERPI) y fideicomisos de inversión inmobiliaria. Andrés tiene una maestría en derecho tributario de la Universidad Panamericana. |